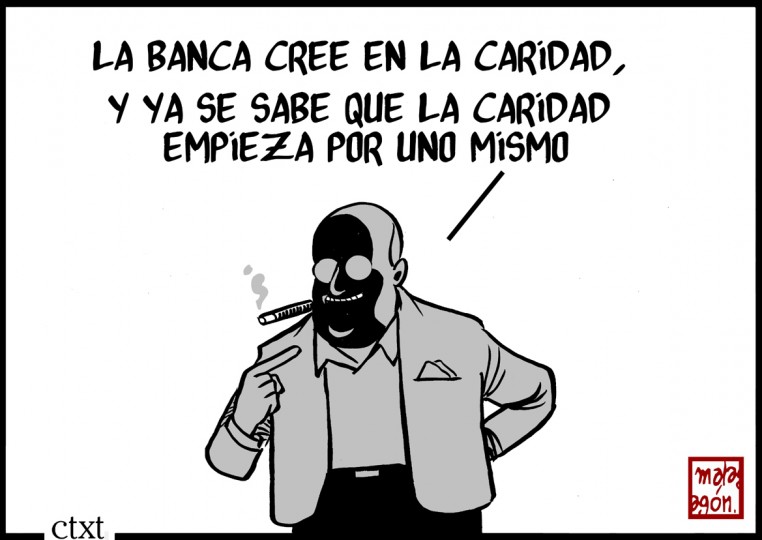

Caridad.

MalagónEn CTXT podemos mantener nuestra radical independencia gracias a que las suscripciones suponen el 70% de los ingresos. No aceptamos “noticias” patrocinadas y apenas tenemos publicidad. Si puedes apoyarnos desde 3 euros mensuales, suscribete aquí

CTXT se financia en un 40% con aportaciones de sus suscriptoras y suscriptores. Esas contribuciones nos permiten no depender de la publicidad, y blindar nuestra independencia. Y así, la gente que no puede pagar puede leer la revista en abierto. Si puedes permitirte aportar 50 euros anuales, pincha en agora.ctxt.es. Gracias.

Las experiencias personales que se narran en este ensayo han sido extraídas de la vida e investigaciones de Maryann Bylander. El ensayo se escribió de forma colaborativa con Eula Biss, quien contribuyó a su forma de pensar.

––––––––––––––

Una vez me dijeron que si quería hacer una buena inversión debía poner mi dinero en los microcréditos de Camboya. El hombre que me lo dijo tenía todos sus ahorros en microcréditos. En esa época, VisionFund, un importante proveedor de microcréditos en zonas rurales de Camboya, comercializaba cuentas corrientes con el nombre de “inversor social”, que prometían tipos de interés anuales de hasta un 12%. Estas cuentas estaban pensadas para personas a quienes les “apasiona ayudar a los pobres”.

¿Qué significa invertir? La primera acepción de la palabra (en inglés) está ligada al beneficio económico, pero la segunda no tiene que ver con el dinero, sino con dedicar tiempo y esfuerzo a algo que merezca la pena. La retórica del microcrédito combina estas dos acepciones: puedes ganar dinero mientras haces algo bueno.

Luego está el uso arcaico del verbo invertir (en inglés): “rodear un lugar con la intención de asediarlo”. En Camboya se aplica más bien esta acepción. La mitad de sus hogares tiene deudas con microprestamistas. El prefijo “micro” de microfinanzas disimula el tamaño de la industria y el tamaño de los créditos, que en ningún caso son microscópicos: el crédito medio en Camboya supera los ingresos anuales de todos los camboyanos excepto de los más ricos. El aval para obtener los créditos suele ser el título de propiedad del terreno del deudor.

¿Se “ayuda a los pobres” realmente ofreciéndoles créditos por valor de todo lo que poseen, con tipos de interés muy elevados y con un ajustado plan de amortización? Dejando de lado esta cuestión, si mi dinero se está prestando a personas pobres, con unos intereses que me generan un 12% de ganancias, el hecho es que me estoy beneficiando de los pobres. Ayude o no, esa rentabilidad sale de sus bolsillos: el microcrédito utiliza a los pobres como inversión.

––––––––––––––

“¿Quiere quedarse con el precio de la bolsa o quiere donarlo?”, me pregunta la persona de la caja cada vez que compro en Whole Foods. Cuando un cliente dona una bolsa de 10 céntimos, puede decidir que el receptor sea la Fundación Whole Planet, que invierte ese dinero en microcréditos. “A través de los microcréditos”, promete la fundación, “la Fundación Whole Planet intenta liberar la energía y la creatividad de todos los seres humanos con los que trabaja para crear riqueza y prosperidad en las economías que están en vías de desarrollo”. En el apartado de su página web titulado “Nuestro impacto” informan de un desembolso de 72 millones de dólares a través de instituciones de microcrédito y también de que la tasa de amortización ha sido del 97%. En otras palabras, “nuestro impacto” ha consistido en recaudar 71 de esos 72 millones, y a esto hay que sumarle los intereses.

¿Se ayuda a los pobres ofreciéndoles créditos por valor de todo lo que poseen, con tipos de interés muy elevados y con un ajustado plan de amortización?

Los informes anuales de las instituciones de microfinanzas (IMF) divulgan los logros de los prestatarios pobres, que son mujeres en su mayoría. Los informes de VisionFund Camboya muestran a mujeres tejiendo, cosechando sandías, plantando arroz, atendiendo tiendas pequeñas y criando cabras. Las IMF describen su trabajo utilizando los vagos tópicos del capitalismo socialmente comprometido: quieren “ayudar a una gran cantidad de personas pobres”, “contribuir al desarrollo social y económico de las comunidades”, “empoderar al pobre emprendedor”, “empoderar a las mujeres y a sus familias” y “liberar el potencial para que prosperen las comunidades”.

Lo que no se publicita tanto son los beneficios anuales que obtienen los accionistas e inversores de las IMF. En 2015, el periódico Phnom Penh Post informó de que la rentabilidad media de las inversiones de los accionistas de las 8 IMF con mejores resultados fue del 26%. No es de extrañar que Camboya, por tanto, sea uno de los principales destinos de la inversión en microcréditos. Solo India, un país con una población ocho veces superior, atrae mayores inversiones.

Se dice que los microcréditos tienen “tipos de interés relativamente bajos”, lo que es “relativamente” cierto dependiendo de con qué se los compare. Hasta hace poco, los tipos de interés para los microcréditos en Camboya solían ser de entre el 2 y el 4% mensual. Traducido a tasas anuales, eso significa que los deudores están pagando entre un 24 y un 48% al año, unos porcentajes extremadamente altos para los estándares estadounidenses. La promesa de una rentabilidad anual de la inversión de entre el 12 y el 26% también es elevada según esos estándares, por eso los microcréditos en Camboya suponen una inversión muy atractiva para las personas con capital.

En 2017, VisionFund redujo la rentabilidad que anunciaba en sus cuentas “inversor social” para Camboya. El cambio coincidió con la nueva norma que introdujo el gobierno para fijar un techo del 18% en el tipo de interés anual sobre los créditos microfinancieros. La norma era una estrategia preelectoral, uno de los múltiples esfuerzos que está haciendo el gobierno camboyano para distanciarse de los problemas cada vez mayores que genera el sobreendeudamiento en las zonas rurales. En los doce meses anteriores a las elecciones generales de 2018, solicitaron a las IMF que difundieran carteles afirmando que no forman parte del gobierno y exigieron que algunos proveedores de crédito cambiaran sus logotipos para que se parecieran menos a los símbolos nacionales. Para asegurarse de que quedaba claro, enviaron un mensaje de alerta a todos los móviles del país; durante poco menos de un mes, todas las llamadas en Camboya comenzaban con un mensaje pregrabado que indicaba que las instituciones microfinancieras son empresas privadas y no forman parte del gobierno.

Los que se oponen al techo en los tipos de interés afirman que reducirá el acceso al crédito de muchas personas pobres. Sostienen que cobrar un 18% de interés no cubrirá los altos costes que tiene gestionar créditos en zonas rurales, en las que los agentes crediticios deben realizar visitas frecuentes a pueblos remotos para recaudar los pagos de los deudores. Los altos tipos de interés, afirman, también garantizan la “sostenibilidad”, una palabra que utilizan como sinónimo de beneficios suficientes para atraer inversores. Son los elevados beneficios y no los altos tipos de interés en sí lo que garantiza la “sostenibilidad”. Por ese motivo, en los días posteriores al anuncio de la introducción del techo, las IMF aprobaron la aplicación de nuevas comisiones a los créditos ya concedidos para compensar la rebaja de los tipos de interés.

––––––––––––––

El año pasado, el regalo de cumpleaños que recibió mi tía de su marido fue un crédito Kiva por valor de 25 dólares, que había concedido en su nombre a un granjero keniano llamado Joshua. Kiva, una destacada plataforma de microcréditos entre pares, afirma que “con tan solo prestar 25 dólares en Kiva, cualquiera puede ayudar a que un prestatario inicie o haga crecer un negocio, vaya a la escuela, acceda a energía limpia o desarrolle todo su potencial”.

Cuando un donante entra en la página de Kiva, elige un emprendedor y transfiere sus 25 dólares, luego puede pedir que le devuelvan los 25 dólares o puede dejar que permanezcan en el fondo para que puedan prestarse repetidamente. La gente como mi tía no recibe ningún interés por los fondos que presta. Y su regalo no le llegó directamente a Joshua, ya que Kiva no presta a individuos fuera de Estados Unidos. El dinero que se presta a través de Kiva va a parar a las empresas de microcrédito u otras instituciones, que Kiva llama “socios sobre el terreno” y son las que se encargan de distribuir el dinero entre todos los que solicitan un crédito. El crédito de Joshua formaba parte de un fondo económico que se transfirió a VisionFund Kenia. En este caso concreto, Joshua había empezado a devolver el crédito de Kiva más de un mes antes de que mi tía hiciera la donación.

No solo esto no es prestar “entre pares” (a menos que se considere pares al ciudadano estadounidense y al proveedor de microcréditos), sino que además, en última instancia, solo beneficia a la institución de microcréditos y a sus accionistas, no al que recibe el préstamo. Joshua paga los intereses de su crédito con regularidad, mi tía no recibe ningún interés por su regalo y VisionFund se queda con la mayor parte de los beneficios que genera.

El acto de prestar dinero cobrando un interés se libra del estigma cuando lo denominamos inversión social. Lo que hace Whole Foods con la compra en el supermercado, es decir, disfrazar el consumo ostentoso de honesto y hasta ético, es lo que hace la “inversión social” con los préstamos financieros. Esta podría ser la razón de que Kiva no permita que sus prestadores “de igual a igual” obtengan beneficios de esos créditos, a pesar del hecho de que hay otras personas que sí se benefician. Eso haría que quienes prestan dejaran de sentirse bien acerca de la inversión que realizan.

Un sondeo del gobierno camboyano sugiere que los créditos se piden para destinarlos al consumo, a crisis o a la amortización de otras deudas, no a la creación de microempresas

En el otro extremo, los amigos que tengo trabajando en inversiones sociales defienden a VisionFund como uno de los proveedores de microfinanzas más responsables. Conserva una misión social, trabaja en zonas desatendidas y el tamaño de sus créditos es mucho más pequeño que el de proveedores de créditos comerciales. Mis amigos dicen que deberíamos velar para que VisionFund se quede con la mayor parte de sus beneficios para que pueda hacer llegar el crédito a más personas, en lugares más remotos. Pero eso no es necesariamente lo que VisionFund decide hacer con sus beneficios. En junio de 2018, uno de los bancos comerciales más grandes de Corea compró VisionFund Camboya, supuestamente con el objetivo de convertirlo en un banco comercial. Después de la venta, Kiva terminó su asociación con la IMF, pero sigue financiando otras IMF camboyanas, que son propiedad total o parcial de bancos comerciales. Otras IMF “socialmente responsables” han vendido hace poco una gran parte de sus acciones a inversores corporativos. Claramente, las IMF parecen ser una buena inversión.

–––––––––––

¿Y qué pasa con las inversiones que realizan los pobres que piden dinero prestado? Los datos que proporcionan las IMF en Camboya sugieren que casi todos sus créditos se destinan a microempresas agrícolas, como por ejemplo la cría de cerdos, los puestos de verduras u otras pequeñas empresas. Los prestamistas afirman que los camboyanos que piden créditos los utilizan para crear medios de subsistencia rentables y sostenibles.

Pero los datos de todas las demás fuentes parecen estar en desacuerdo. Un sondeo anual realizado por el gobierno camboyano sugiere que los créditos se piden para destinarlos al consumo, a crisis o a la amortización de otras deudas, en lugar de dedicarlos a microempresas. En Camboya he visto pedir créditos para pagar bodas, fiestas de compromiso, motos nuevas, las tejas de una casa, baños de cerámica y la educación de los hijos. También he visto créditos que se piden para hacer frente a las consecuencias de una casa inundada, una enfermedad inesperada, la muerte de un familiar o una cosecha de arroz malograda. Y he visto pedir créditos para pagar otros créditos. La deuda engendra deuda. Esas son las verdaderas inversiones de los microcréditos.

Una mujer camboyana, a la que llamaremos Hanty, es el tipo de prestatario que le gusta mostrar a las IMF en sus informes anuales: mujer, pobre, sonriente, emprendedora y con talento. Tiene conocimientos de costura, posee una máquina de coser, planta verduras en un huerto y podría etiquetársela fácilmente como una emprendedora autónoma. Es la principal fuente de ingresos de su casa desde que su marido quedó discapacitado durante la dictadura de los jemeres rojos. Ella y su familia carecen de tierras y dependen de los ingresos procedentes del trabajo de Hanty para satisfacer las necesidades básicas del hogar. Es una antigua refugiada, repatriada desde Tailandia en la década de 1990 y el gobierno ha designado a su familia como oficialmente “pobre”, lo que agiliza el proceso para acceder a la comida del Programa Mundial de Alimentos y a la asistencia sanitaria subvencionada.

más de la mitad de los prestatarios encuestados afirmaban tener dificultades para pagar los créditos algunas veces o siempre

Hanty también es una fervorosa defensora de los microcréditos; cuando habla de las IMF utiliza la misma palabra que los camboyanos utilizan para describir las organizaciones caritativas. Pero Hanty me comenta que nunca se atrevería a pedir un crédito para ampliar o empezar un negocio. No cree que haya ningún negocio en el que pueda “invertir” y sea lo suficientemente rentable como para garantizar el pago de la deuda todos los meses. En vez de eso, pide créditos para las cosas que necesita su familia (comida, artículos para el hogar o reparaciones en la casa) y los devuelve con el dinero que ganan sus hijos en Tailandia. El último crédito que pidió ascendía a 500 dólares. Para liquidarlo, su hijo más joven tuvo que dejar la escuela con 13 años, cruzar la frontera sin papeles y comenzar a trabajar en Tailandia.

–––––––––––

20 años de investigaciones sugieren que, en realidad, los microcréditos no sirven para mitigar la pobreza en la mayoría de los contextos, ni tampoco aseguran la creación de empresas rentables. Lo que generan en la mayoría de los casos es devolución. Las tasas de devolución de los microcréditos superan el 95% para la mayoría de las instituciones de microfinanzas de Camboya, donde la principal preocupación de los agentes crediticios es si la devolución será posible. La mayoría de los proveedores de crédito piden que un aval, por lo general un título de propiedad, acompañe a la solicitud de crédito. Los agentes crediticios con los que hablé me aseguraron que nunca prestarían dinero a alguien sin asegurarse primero de que puede devolver el crédito, incluso en el caso de que fracase un proyecto empresarial. En las conversaciones que mantuve con los agentes crediticios, los gerentes de las IMF y los inversores en microfinanzas, solía escuchar el mismo dicho: “No importa de dónde venga el dinero para devolver el crédito, lo importante es que venga”.

En 2014, una mujer a la que llamaremos Srey trabajó conmigo como asistente de investigación recolectando información sobre migraciones en las zonas rurales de la provincia de Siem Reap. Mientras comentábamos historias de migración económica en la comunidad como consecuencia de las deudas, Srey me contó la historia de su vecina, una mujer que había pedido un microcrédito creyendo que podría devolverlo con el trabajo de su hijo en Tailandia. Srey no sabía muy bien lo que le había sucedido al hijo, solo que no había podido ganar lo suficiente, con la regularidad suficiente, para poder ayudar a que su madre devolviera el crédito. La IMF tenía el título lo propiedad de la familia como aval y amenazó con vender la tierra si no les pagaban. Antes de dejar que la IMF la desahuciara, la mujer prefirió vender la tierra ella misma para pagar el crédito. Pero, claro, estas pérdidas no se reflejan en los informes oficiales sobre tasas de amortización.

Un estudio publicado en 2013 sobre las zonas de Camboya saturadas de microfinanzas concluyó que más de la mitad de los prestatarios encuestados afirmaban tener dificultades para pagar los créditos algunas veces o siempre. Para poder hacer frente a la deuda, reducían la calidad de sus comidas, pedían otros créditos, posponían la atención médica y vendían o empeñaban sus pertenencias. Los prestatarios también enviaban a los miembros de la familia al extranjero para trabajar. El hecho de que las microdeudas provoquen migración económica entra en conflicto con la misión que declaran las instituciones microfinancieras, que son muy conscientes de la discrepancia que existe entre ambas cosas. La información recogida por el sector microfinanciero sugiere que los prestatarios no son capaces de devolver los créditos que piden con los beneficios de “microempresas”. En los lugares donde existen altos niveles de saturación microfinanciera, la mayoría de los créditos se devuelven a través del trabajo asalariado o de remesas, que los familiares que trabajan en el extranjero mandan a casa.

––––––––––––––

Michel Foucault dijo una vez: “No creo que todo esté mal, sino que todo es peligroso”. En Estados Unidos, solemos reconocer que una abundancia de crédito puede ser peligrosa, sobre todo cuando se suma a altas tasas de interés. Planet Rating, una agencia de calificación especializada en microfinanzas, señala que “al contrario de lo que sucede con otras intervenciones para el desarrollo, un exceso de crédito puede ser negativo”. Incluso los proveedores de microcrédito están de acuerdo en que un mercado sobreexplotado puede ser peligroso. No obstante, igual que sucede con los que critican el techo a los intereses, en general los proveedores también se oponen a la regulación gubernamental. La industria de los microcréditos se ha regulado tradicionalmente a sí misma, lo que quiere decir que casi no tenía regulación, aunque eso está empezando a cambiar. En la página de la Fundación Whole Planet, la respuesta a la pregunta “¿Qué sucede cuando los gobiernos prohíben los microcréditos a los pobres o imponen muchas regulaciones a las tasas de interés?”, es, en parte, “eso solo sirve para negarles a los pobres el acceso al capital”.

La industria de créditos a corto plazo de Estados Unidos utiliza el mismo argumento: una mayor regulación solo serviría para negarles el acceso al capital a los pobres, pero la mayoría de nosotros preferimos la protección frente a la facilidad de acceso. En 2013, una encuesta de Pew concluyó que tres cuartos de los estadounidenses (y un porcentaje similar de los prestatarios a corto plazo) querían que los créditos a corto plazo estuvieran más regulados. Un 68 % de los encuestados preferían que hubiera protecciones adicionales para el consumidor de créditos con altas tasas de interés, incluso si eso significaba que algunos prestamistas tuvieran que cerrar. En 2016, Google anunció que prohibiría los anuncios de las empresas de créditos a corto plazo porque los consideraba perniciosos. La prohibición afecta a cualquier crédito que tenga un tipo anual de interés del 36% o superior, que son unas tasas que entran perfectamente dentro del rango de las que ofrecen las IMF a escala mundial.

La Agencia para la Protección Financiera del Consumidor de Estados Unidos recomienda, como medida de seguridad, que los plazos mensuales de los créditos a corto plazo no superen el 5% del salario previsto del prestatario. En Camboya, donde existen pocas regulaciones para proteger a los consumidores, el sector microfinanciero tiene su propia medida para evitar el sobreendeudamiento: que los plazos mensuales del crédito no superen el 100% del salario neto del prestatario. Un reciente estudio sobre comunidades saturadas por las microfinanzas concluyó que, incluso según esta definición extrema, casi un cuarto de los prestatarios camboyanos estaban sobreendeudados.

–––––––––––––

Los proyectos para el desarrollo no siempre han traficado con el riesgo. Solíamos “liberar el potencial para que prosperen las comunidades” a través de la caridad, hasta que la idea de dar cosas pasó de moda. Ahora prestamos cosas que antes solíamos dar. Existe una estenosis moral con respecto a los créditos, la idea de que la deuda es buena para la gente y sirve para fomentar ciudadanos responsables.

El empleado de una ONG me contó en una ocasión lo que sucedía en un proyecto de cría de animales en una zona rural de Camboya donde él trabajaba. La organización quería dejar atrás los modelos tradicionales que se basaban en “dar”, para garantizar que los beneficiarios se involucraban realmente en el proyecto. Por ese motivo, se “prestaban” cerdas a familias para que las hicieran procrear, se quedaran con las crías y luego devolvieran la madre cerda a la organización. Los prestatarios firmaban contratos que estipulaban lo que habría que pagar si le pasaba algo a la cerda. Cuando varias familias del proyecto de cría de animales se encontraron con que sus cerdas morían, su respuesta fue emigrar a Tailandia para ganar dinero en obras de construcción, en barcos de pesca y en granjas de piñas. Invertir en un cerdo que podría morir resultó ser una operación mucho más arriesgada para esas familias que para la ONG.

el microcrédito es una inversión que tiene poco riesgo y produce grandes beneficios para los prestamistas

La fantasía de los micropréstamos es que la gente que ya es relativamente rica pueda compartir una parte de su capital con la gente que es relativamente pobre y, de esa forma, conseguir mejorar su vida. Se trata de una de las versiones de la fantasía que se encuentra detrás del término “economía colaborativa”, que surgió durante los primeros y esperanzadores días de Uber y Airbnb. No obstante, en realidad, esta nueva economía colaborativa es la misma y vieja economía extractiva. “Colaborar es una forma de intercambio social que se produce entre personas que se conocen entre ellas, sin que exista ningún tipo de ganancia”, escribieron Giana Eckhardt y Fleura Bardhi en un artículo de 2015 que publicó la Harvard Business Review. “Cuando el acto de ‘colaborar’ se produce a través del mercado (es decir, cuando una empresa actúa como intermediario entre consumidores que no se conocen entre ellos) ya no tiene nada que ver con colaborar. En lugar de eso, los consumidores están pagando por acceder a los bienes o servicios de otra persona durante un período determinado de tiempo”. Ellas lo denominan “economía de acceso”.

El acceso al capital es el principal servicio que ofrecen los micropréstamos. Eso también es una economía de acceso. Una de las características de la economía de acceso, tanto en EE.UU. como en Camboya, es la capacidad que tiene para separar el riesgo de la ganancia. Y los que más se benefician son los que menos riesgos asumen.

––––––––––––––

Amartya Sen definió el desarrollo como “un proceso de expansión de las verdaderas libertades que disfruta la gente”. La idea que se encuentra en el origen de los micropréstamos era que los pobres necesitaban que se les liberara del trabajo asalariado y servil, y de los prestamistas usureros. Cuando el pionero de los microcréditos Muhammad Yunus fundó el Grameen Bank en Bangladesh, el empleo por cuenta propia era una de las piedras angulares del proyecto. Sus créditos estaban dirigidos a ayudar a los pobres a encontrar una manera de emplearse a sí mismos y tomar así el control de sus vidas. Los primeros créditos no solicitaban un aval. Estaban diseñados para presentar un pequeño riesgo para el prestatario, lo que a su vez hacía que eso supusiera un alto riesgo para el prestamista.

A medida que los micropréstamos han ido evolucionando hacia una estrategia de inversión, han ido perdiendo su viabilidad como estrategia de desarrollo. En muchos lugares, hoy en día el microcrédito es una inversión que tiene poco riesgo y produce grandes beneficios para los prestamistas. Durante mi último viaje a Camboya, varios cientos de familias fueron desahuciadas del icónico edificio blanco de Phnom Penh. Los periódicos locales utilizaron eufemismos para describir los desahucios: las familias habían sido “retiradas” o “evacuadas”; finalmente se había convencido a los “reacios” para que aceptaran los “paquetes de compensación”. Cuando las familias estaban saliendo, los agentes crediticios de las IMF les estaban esperando fuera del edificio para ofrecerles créditos.

El antropólogo Parker Shipton define el concepto de “crédito para el desarrollo” como un triángulo de usura, caridad y fantasía. La idea de que el microcrédito será una panacea para el problema de la pobreza ya se ha revelado como una fantasía. La pregunta que queda por resolver es cuándo la ganancia pasa a convertirse en usura y cuándo el pretexto de la caridad pasa a encubrir una inversión en pobreza.

---------------------------------------

Traducción de Álvaro San José.

Este artículo se publicó en inglés en The Baffler.

Maryann Bylander es profesora asistente de sociología en la Universidad Lewis & Clark.

Eula Biss es la autora de Sobre la inmunidad: una inoculación, Notas desde tierra de nadie: ensayos estadounidenses y Los aeronautas.

CTXT se financia en un 40% con aportaciones de sus suscriptoras y suscriptores. Esas contribuciones nos permiten no depender de la publicidad, y blindar nuestra independencia. Y así, la gente que no puede pagar...

Autora >

Maryann Bylander

Autor >

/

Autora >

Eula Biss

Suscríbete a CTXT

Orgullosas

de llegar tarde

a las últimas noticias

Gracias a tu suscripción podemos ejercer un periodismo público y en libertad.

¿Quieres suscribirte a CTXT por solo 6 euros al mes? Pulsa aquí